週三公佈的聯準會會議紀要顯示政策制定者今年可能會降息。

過去的數據顯示,隨著聯準會開始降息,經濟衰退往往會隨之而來。

週三公佈的聯準會 (Fed) 12 月會議紀錄顯示,2024 年可能會降息。

期待已久的流動性寬鬆政策被廣泛吹捧為比特幣 [BTC] 的關鍵看漲順風,同時還有即將推出的現貨 ETF 和比特幣區塊鏈每四年一次的挖礦獎勵減半。

有一個問題。 MacroMicro過去的數據顯示,所謂的刺激性聯準會降息週期的早期階段通常以經濟處於衰退邊緣以及美元短暫但顯著的上漲為特徵,美元是一種由全球最大的貨幣和貨幣支持的全球儲備貨幣。最具流動性的政府公債市場。

換句話說,如果以史為鑑,在聯準會開始降低基準聯邦基金利率後,比特幣可能會在今年稍後出現短暫而強烈的避險情緒。

衰退是經濟產出下降和失業率上升的長期時期。 如果由市場力量決定,經濟衰退可能導致投資者風險承擔能力急劇下降和資產價格通貨緊縮。 因此,央行經常透過貨幣刺激來應對這個問題。

美元是一種全球儲備貨幣,在全球貿易、國際債務和非銀行借款中發揮巨大作用。 當美元上漲時,那些擁有美元借款的人將面臨更高的償債成本。 這導致金融狀況趨緊,導致投資者減少對比特幣等風險資產的曝險。

衡量美元兌主要法定貨幣匯率的美元指數在聯準會於 2000 年中期、2007 年 9 月和 2019 年 8 月啟動降息週期後最初走強。標準普爾 500 指數是全球投資者風險偏好的代表在降息週期的早期階段,出現了一系列的避險情緒。

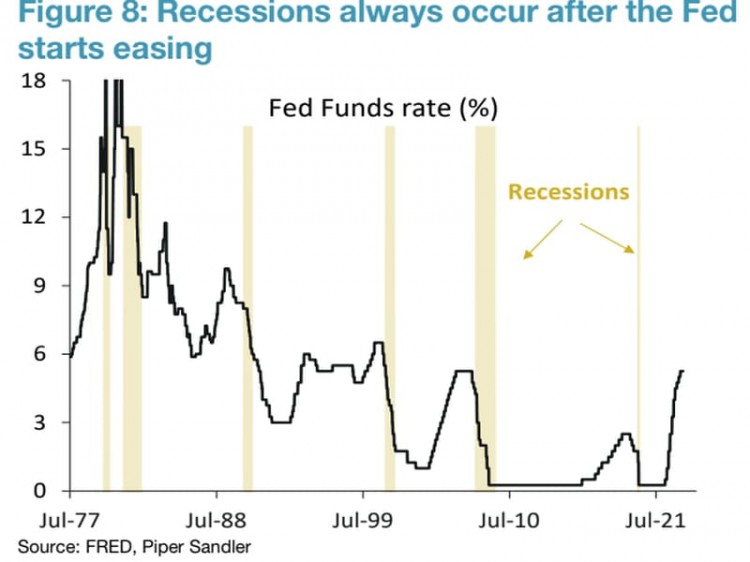

陰影區域顯示聯準會轉向降息後出現衰退。

降息後會出現衰退嗎?

從歷史上看,聯準會只有在經濟衰退臨近時才會採取降息措施。 這導致具有前瞻性的市場將降息視為壞消息的先兆,並尋求美元避險。

根據投資銀行公司 Piper Sandler 追蹤的數據,過去 60 年,經濟衰退一直伴隨著寬鬆週期的開始。

「這種順序經常發生,因為聯準會往往會過度提高和維持高利率,從而無意中抑制經濟成長。降息通常只有在經濟明顯下滑和失業率上升時才會發揮作用。到那時,經濟衰退通常是不可避免的,」派珀·桑德勒(Piper Sandler) 在1 月2 日給客戶的報告中表示。

派珀·桑德勒補充說:“這一次,同樣的模式很可能會重演,美聯儲保持鷹派立場的時間比要求的時間更長。”

一些觀察家認為,在聯準會急劇升息週期之後,市場目前高估了美國經濟避免衰退的能力,在截至 2022 年 7 月的 16 個月內,借貸成本飆升 525 個基點至 5.25%。市場對潛在衰退的負面反應。