作者 | Arthur Hayes,BitMEX 創辦人

請注意這篇文章有過於誇張的預測,不存在任何吳說觀點,請代表聽眾參與投資,嚴格遵守堡壘法規。

繁榮!

繁榮!

繁榮!

這是我的手機提醒我監測北海道各個滑雪場夜間降雪的聲音。雖然這種聲音在一月和二月給我帶來了巨大的快樂,但在三月,它卻只帶來了FOMO。

我三月初從北海道出發,度過了過去的幾個滑雪賽季。我最近的經歷告訴我,父親在3月1日左右開始加熱。我是一名初級滑雪運動員,只喜歡最乾燥、最深的滑雪場。然而,這個季節,蓋亞發生了巨大的變化。二月刮起了一陣劇烈的暖流,驅散了積雪。寒冷的天氣直到月底才再次出現。但三月份寒冷的一陣又回來了,每晚都會有10至30公分的新鮮pow pow傾倒。這就是我手機爆炸的原因。

整個三月,我坐在東南亞各個炎熱的國家,不斷地傻傻地檢查應用程序,並毀掉了我離開滑雪場的決定。四月的解終於真正發生了,我凍住了FOMO 也佔領了結束。

就像讀者一樣,我的滑雪經驗是我的宏觀和加密貨幣交易書籍的隱喻。我之前寫過,3月12日美國銀行定期融資計劃(BTFP)的終止將導致全球市場暴跌。BTFP被取消,但加密貨幣領域的緊急拋售現象發生。比特幣果突破70,000美元,最高達到74,000美元左右。索拉納繼續與各種小狗和小貓模因硬幣一起抽水。我的時機不對,但就像滑雪季節同樣,三月的有利條件不會在四月重演。

雖然我喜歡冬天,但夏天也帶來了樂趣。北半球夏季的到來給我帶來了運動的樂趣,我將時間重新安排在打網球、衝浪和風箏衝浪上。得益於美聯儲和加強的政策,夏季將令人振奮的法幣流動性的新動力湧入。

我將簡要概述我的思維導圖,了解四月份風險資產市場將如何以及為何經歷極度疲軟。對於那些勇敢地做空加密貨幣的人來說,宏觀設置是有利的。雖然我不會徹底做空市場,但我已經平掉了幾個狗屎幣和模因幣交易頭寸並盈利。從現在到5月1日,我將回到一個非交易區。我希望在五月份帶著乾火藥,做好部署準備,為牛市的真正開始做好準備。

騙子

銀行定期融資計畫(BTFP)於幾週前結束,但美國非大到不能倒(TBTF)銀行潛在面臨任何真正的壓力。這是因為富加茲金融的大祭司們有一系列的伎倆,他們會的秘密印鈔以便捷的金融體系。我將窺探幕後並解釋了他們如何擴大美元用於基準貨幣供應量,這將支撐加密貨幣和股票的普遍上漲,直到今年年底。雖然最終結果總是印鈔票,但一過程中也並非沒有流動性增長的時期,這為風險市場提供了負面催化劑。透過仔細研究這一系列的技巧並估計何時會從帽子里拉出兔子,我們可以估計何時會出現自由市場被允許運作的時期。

折扣窗口

聯準會和大多數其他央行都操作著一種被稱為貼現窗的工具。需要資金的銀行和其他主題的金融機構可以向聯準會質押條件的證券以換取現金。總的來說,貼現窗目前僅接受美國國債(UST)和抵押貸款支持證券(MBS)。

假設一家銀行因為一群皮爾斯和皮爾斯嬰兒潮一代的傀儡經營它而被搞砸了。該銀行持有的UST購買時100美元,但目前價值80美元。銀行需要現金來滿足外流。無力償債的狗銀行可以利用貼現窗口,而不是宣告破產。銀行將80美元的UST兌換成80美元的美元鈔票,因為,根據糞便規則,銀行收到質押證券的市場價值。

為了廢除BTFP並消除相關的不良名譽增加而不銀行倒閉的風險,美聯儲和美國現在鼓勵陷入困境的銀行利用貼現窗口。然而,在目前的擔保條款下,貼現窗口並不像最近到的那樣讓我們回到上面的例子來理解為什麼。

請記住,UST 的價值從 100 美元跌至 80 美元,這意味著銀行有 20 美元的未實現損失。最初,100 美元的 UST 是由 100 美元提供的。但現在 UST 值 80 美元;因此; ,如果所有儲戶都逃走,銀行就會確定20美元。根據BTFP規則,銀行收到水下UST的票面金額。這意味著價值80美元的UST在交付給美聯儲時會被兌換成100美元的現金。這恢復了銀行的償付能力。但折扣窗口僅為價值80美元的UST提供80美元。20美元的損失仍然存在,銀行仍然資不抵債。

那麼聯準會可以單方面改變抵押品規則,以平衡BTFP和貼現窗口對資產的待遇,透過為資不抵債的銀行體系使用貼現窗口開綠燈,聯準會繼續進行隱形銀行救助。因此,聯準會本質上解決了BTFP問題;資不抵債的美國銀行體系的整個UST和MBS資產儲存表(我估計為4萬億美元)將在需要時透過貼現窗口印製的資金來支持貸款。這就是為什麼我相信3月12日BTFP結束後,市場很容易發生任何非TBTF 銀行破產。

銀行資本要求

銀行經常被要求為那些低於名義GDP的發行債券的政府提供資金。但為什麼私人營利實體會購買實際上是負的東西呢?他們這樣做是銀行監管機構因為允許銀行以很少甚至沒有首付購買政府債券。當那些對政府債券投資組合持有的資本緩衝不足的銀行顯然會因為通貨膨脹的出現以及債券價格隨著出現的上漲而下跌而崩潰時,美聯儲允許他們以因此,銀行不願購買和持有政府債券,也不願意向需要資金的企業和個人提供貸款。

當你或我用借來的錢購買任何東西時,我們必須抵押品或股權以獲得潛在的損失。這就是審慎的風險管理。但如果你是吸血鬼烏賊殭屍銀行,規則就不同了。2008年全球在金融危機(GFC)後,世界銀行監管機構試圖讓全球銀行持有更多資本,從而建立一個更健全、更具彈性的全球銀行體系。將這些變化編入法典的規則體系,稱為巴塞爾協議三。

巴塞爾協議III的問題存在政府債券被視為無風險。銀行必須建立龐大的債券投資組合投入大量資本。事實證明,這些資本要求在壓力時期是有問題的。在2020年3月新冠肺炎市場崩盤期間,聯準會預計法令,銀行可以在沒有抵押品支持的情況下持有UST。這使得銀行能夠以無風險的方式介入並儲存價值數萬億美元的UST……至少在會計處理方面真是。

當危機緩解後,UST的補充槓桿率(SLR)休眠被恢復。可以預見的是,隨著UST價格因通縮而下跌,銀行因資本緩衝不足而破產。聯準會透過BTFP和現在的貼現窗口來進行,不過只能彌補上次危機造成的損失。在目前尚未恢復吸引力的高價下,銀行如何加大力度並消化更多的債券?

美國銀行在2023年11月大聲呼籲,由於巴塞爾協議III因為他們在政府債券投資組合中持有更多資本,巴德·古爾·耶倫無法向他們塞入更多債券。因此,必須做出一些讓步,因為在實際為負的情況下,美國政府沒有其他自然買家購買其債務。以下是銀行伊麗莎白地表達其凍結凍結的方式。

一些傳統買家對美國國債的需求可能已經疲軟。去年以來,銀行證券投資組合資產不斷下降,銀行持有的美國國債比一年前減少了1,540億美元。

鮑威爾再次領導聯準會挽救局勢。在最近的美國參議院銀行業投票中,鮑威爾突然宣布銀行不會受到更高的要求。請記住,許多政治家呼籲銀行持有更多資本,直到2023年今年的地區銀行業危機重演。顯然,銀行竭力遊說要取消這些更高的資本要求。他們有一個很好的論點——如果你,Bad Gurl Yellen,希望我們購買狗屎政府債券,那麼我們通過無限槓桿來盈利。世界各地的銀行由各種類型的政府管理;美國也不例外。

錦上添花的是國際掉期交易商協會(ISDA)最近發出的一封信,其中順利將UST登機於我之前所說的SLR。從本質上講,如果銀行不被要求支付任何首付,那麼他們只能持有數萬億美元的UST,以在未來的基礎上為美國政府赤字融資。我預計隨著美國加大債務剝離力度,ISDA提議將被接受。

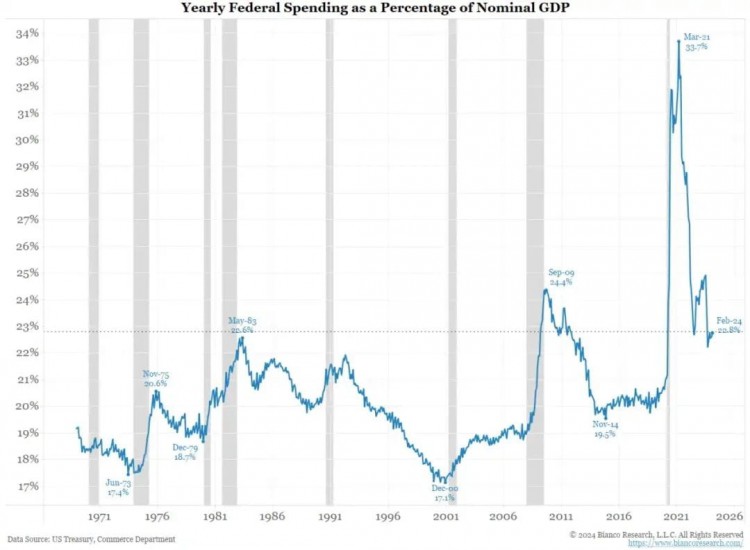

Bianco Research這張出色的圖表清楚地表明了美國政府的浪費程度,創紀錄的高赤字就證明了這一點。最近兩個時期的赤字支出的原因是2008年全球金融危機和嬰兒潮一代主導新冠疫情封鎖。美國經濟正在成長,但政府卻像經濟大蕭條一樣支出。

總而言之,放寬資本要求以及未來可能將UST 印表機SLR 是一種集合的印鈔方式。聯準會不會印鈔,相反銀行系統依靠空創造信貸貨幣併購買債券,然後出現在其資產負債表上。我們的目標是確保政府公債不會大幅成長名目GDP的。只要實際利率維持為負水平,斯托克斯、加密貨幣、黃金等將以基準貨幣計算的價格繼續上漲。

壞古爾耶倫

我的文章「Bad Gurl」深入探討了Bad Gurl Yellen領導的美國如何增加短期國庫券(T-bills)的發行,以鎖定在美聯儲逆回購中的數萬億美元計劃(建議零售)正如預期的那樣,建議零售價的下降與股票、債券和加密貨幣的上漲同時發生。但目前建議零售價已突破4000 億美元,市場想知道下一個提振資產價格的基準流動性來源是什麼。別擔心,耶倫還沒說完,大喊「快要掉下戰利品了」。

RRP餘額(白色)與比特幣(黃色)

我將討論的法定資金流向集中於美國納稅、美聯儲的量化緊縮(QT)計劃和財政部普通帳戶(TGA)。所討論的時間表是從4月15日(2023納稅年度的納稅兌現日)到5月1日。

讓我提供一個關於它們對流動性的正面或負面影響的快速指南,以幫助您了解這三件事的意義。

納稅消除了系統的流動性。這是納稅人必須透過出售證券等方式從金融系統中提取現金,才能繳納稅款。分析師預計,由於收到大量利息收入以及股市表現發票,2023年納稅年度的納稅額將偏高。

QT消除了系統中的流動性。截至2022年3月,聯準會價值約950億美元的UST和MBS上漲,而隨之而來的收益將進行再投資。這導緻聯準會的資產表下降,價值下降,這減少然而,我們關心的不是聯準會資產存放表的絕對水平,而是其下降的速度。Ned Davis Research的Joe Kalish等分析師預計,聯準會將在5月1日的上月會議上並且QT的開關為300億美元。隨著聯準會資產表下降速度終止,QT開關的開關對美元流動性有利。

當TGA餘額上升時,它會從系統中消除流動性,但當TGA餘額下降時,它會向系統中增加流動性。當增加收到納稅時,TGA餘額就會增加。我預計,隨著4月15日納稅處理,TGA餘額將遠高於目前約7500億美元的水平。這是美元流動性為負的。別忘了今年是選舉年。耶倫的工作是讓她的老闆、美國總統喬·博登連任。這意味著她必須盡一切努力刺激股市,讓選民感到富有,把這一偉大成果視為拜登經濟學緩慢的「天才」。當RRP餘額最終為零時,耶倫將花掉TGA,很可能會向系統額外釋放1兆美元的流動性,這將提振市場。

風險資產的不穩定期是4月15日至5月1日。此時,消耗會消除系統中的流動性,QT會以目前高於的速度繼續運行,而耶倫尚未開始TGA。5月1日之後,QT節奏現恐慌,耶倫忙著兌現支票來抬高資產價格。如果您是一名交易者,正在尋找合適的時機建立厚顏無恥的空頭寸,那麼四月份就是最佳時機。5月1天之後,又回到了常規規劃……由聯準會和美國財政部長金融惡作劇發起的資產膨脹。

比特幣減半

比特幣區塊獎勵預計將於4月20日減半。這被視為加密貨幣市場的看漲催化劑。我同意它將在中期推高價格;然而,之前和之後的價格走勢可能是負面的。減半對加密貨幣價格有利的說法已經根深蒂固。當大多數市場參與者就某些結果達成一致時,通常會發生相反的情況。這就是為什麼我相信比特幣和加密貨幣價格總體將在減半雙向暴跌。

那麼減半發生在美元流動性比平常更緊張的時候,這會導致加密資產的瘋狂拋售增強動力。減半的時機進一步增加了我在五月之前放棄交易的決定。

到目前為止,我在 MEW、SOL 和 NMT 這些頭寸上獲得了全額利潤。所得收益被存入 Ethena 的 USDe 並質押以欠巨額收益。在 Ethena 之前,我持有 USDT 或 USDC 卻一無所獲,而 Tether而Circle則獲得了全部國債。

市場能否克服我的看跌趨勢並繼續走高?是的。我一直熱衷於加密貨幣,所以我歡迎犯錯。

當我在 Token2049 Dubai 進行兩步走的時候,我真的很想照顧我最投機性的垃圾幣頭寸嗎?一定不行。

因此,我拋售清倉了。

沒有必要。

如果我上面討論的美元流動性場景成為現實,我將更多信心模仿各種狗屎。如果我錯過了幾個進度的收益,但絕對避免了我的投資組合和生活方式的損失,那是一個可以接受的結果。就這樣,我向你告別了。請記得穿上你的舞鞋,我們將在杜拜見到你,慶祝加密貨幣牛市。